تعرف علي نموذج القيعان والقمم الدوارة

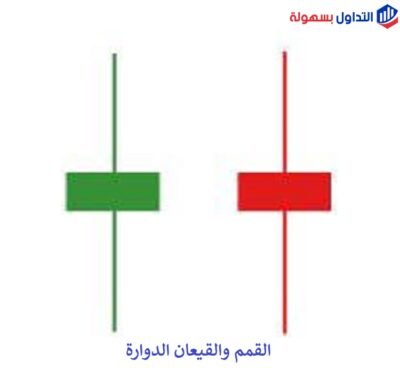

نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms هي نمط من الشموع اليابانية لها جسم حقيقي قصير يتوسط رأسياً بين الظلال الطويلة العلوية والسفلية. كما يمثل نمط الشموع هذا ترددًا حول الاتجاه المستقبلي للأصل وهذا يعني أنه لا يمكن للمشترين أو البائعين أن يسيطروا على السوق.

اقرأ المزيد: تعرف علي أشهر نماذج الشموع اليابانية

ويتشكل نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms عندما يدفع المشترون السعر لأعلى خلال فترة زمنية معينة ويقوم البائعون بدفع السعر للأسفل خلال نفس الفترة الزمنية مشكلا قمة في اتجاه صاعد أو قاع في اتجاه هابط ولكن في النهاية انتهى سعر الإغلاق قريبًا جدًا من الافتتاح.

فبعد صعود أو انخفاض قوي في السعر يمكن أن تشير القمم الدوارة إلى انعكاس هبوطي محتمل للسعر إذا أكدت الشمعة التالية أو القيعان الدوارة إلى انعكاس صعودي محتمل للسعر. كما يمكن أن يكون إغلاق القمة الدوارة أو القاع الدوارة أعلى أو أسفل الافتتاح لكن السعرين قريبان دائمًا من بعضهما البعض.

المآخذ الرئيسية لـ نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms:

- نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms هي نمط شمعة يابانية له جسم حقيقي قصير يتوسط رأسياً بين الظلال الطويلة العلوية والسفلية.

- يجب أن يكون الجسم الحقيقي صغيرًا ولا يظهر فرقًا كبيرًا بين أسعار الافتتاح والإغلاق.

- نظرًا لأن كل من المشترين والبائعين دفعوا السعر لكن لم يتمكنوا من الحفاظ عليه فإن النمط يظهر ترددًا ويمكن أن يتبعه المزيد من الحركة الجانبية العرضية.

ماذا يخبرك نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms ؟

القمم والقيعان الدوارة هي علامة على التردد في الأصل وتشير الظلال الطويلة العلوية والسفلية إلى عدم وجود تغيير ملموس في السعر بين الفتح والإغلاق. وأن الثيران رفعت السعر صعودا حادا والدببة أنزلت السعر بحدة ولكن في النهاية أغلق سعر الشمعة في نفس الفريم قريب من حيث افتتحت.

ويمكن أن يشير هذا التردد إلى مزيد من الحركة الجانبية العرضية خاصةً إذا حدثت القمم والقيعان الدوارة ضمن نطاق محدد ويمكن أن يشير أيضًا إلى انعكاس محتمل للسعر إذا حدث بعد صعود السعر أو انخفاضه.

وفي بعض الأحيان قد تشير القمم والقيعان الدوارة إلى تغيير كبير في الاتجاه وقد تكون القمة الدوارة التي تحدث في الجزء العلوي من الاتجاه الصعودي علامة على أن الثيران يفقدون سيطرتهم وقد ينعكس الاتجاه. وبالمثل يمكن أن تشير القاع الدوارة في الجزء السفلي من الاتجاه الهبوطي إلى أن الدببة يفقدون السيطرة وقد يأخذ الثيران السيطرة.

وكما هو الحال في نماذج الشموع اليابانية تساعد الشمعة التأكيدية التالية للنموذج في توضيح ما سيكون عليه الاتجاه في الأسعار بعد ذلك. وإذا اعتقد المتداول أن نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms بعد الاتجاه الصعودي يمكن أن تؤدي إلى انعكاس هبوطي والعكس.

فالشمعة التي تلي نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms يجب أن تشهد انخفاض الأسعار في الاتجاه الصاعد وارتفاع في الاتجاه الهابط. فإذا لم يحدث ذلك فلن يتم تأكيد الانعكاس وسيحتاج المتداول إلى انتظار إشارة تداول أخرى لاتخاذ القارات التداولية. أما إذا حدثت الشمعة التالية للنموذج في داخل نطاق القمم والقيعان الدوارة فهذا يشير إلى أن التردد لا يزال سائدًا ومن المرجح أن يستمر النطاق العرضي بمعنى أن السعر يبقى داخل القناة الجانبية المحددة .

كما يعتبر نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms نمطًا شائعًا للشموع مما يعني أنها تعمل بشكل أفضل بالاقتران مع أشكال أخرى من التحليل الفني كالمؤشرات والدعوم والمقاومات. فعلى سبيل المثال قد ينظر المتداولون إلى المؤشرات الفنية مثل المتوسط المتحرك للتقارب والتباعد أو (MACD) أو مؤشر القوة النسبية (RSI) ذلك بحثًا عن علامات الانعكاس قبل الدخول في صفقة قائمة على نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms. وفي التالي مثال على نموذج القمم والقيعان الدوارة:

حيث يوضح مثال الرسم البياني السابقة قمة دوارة وقاع دوار الأول قاع دوارة تحدث بعد انخفاض في السعر يتبعها شمعة لأعلى مما يشير إلى مزيد من الارتفاع في الأسعار بعد حدوث الشمعة التأكيدية كما نرى.

والثانية القمة الدوارة حدثت في نطاق يؤكد التردد الحالي في السوق وتبعها شمعة كبيرة لأسفل حيث انتهى هذا الأمر بكونه شمعة انعكاسية حيث بدأ السعر في الانخفاض. ويسلط المثال الضوء على أهمية التأكيد حيث يساعد نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms داخل الاتجاهات عادةً في تأكيد النطاق وتردد السوق.

الفرق بين نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms ودوجي:

القمم والقيعان الدوارة والدوجي كلاهما يمثل التردد في السعر بأجسام حقيقية صغيرة وظلال علوية وسفلية. والفرق هنا هو أن ظلال القمم والقيعان الدوارة علوية وسفلية طويلة أما الدوجي فالظلال العلوية أطول من السفلية التي قد تكون معدومة. كما يحدث كلا النموذجين بشكل متكرر ويستخدمان أحيانًا للتحذير من الانعكاس بعد حركة سعر قوية ويعتمد كلا النوعين من الشمعدانات بشكل كبيرعلى التأكيد.

حيث تخبر الحركة القوية بعد القمة والقاع الدوارة أو الدوجي المزيد عن اتجاه السعر المحتمل الجديد أكثر من القمم والقيعان الدوارة أو الدوجي نفسها.

حدود استخدام نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms:

تعتبر نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms ضمن العديد من الأنماط التي تمت ملاحظتها غالبًا عندما تحتوي الأسعار على فترات من التردد فإن هذا أمر منطقي وغالبًا ما تحدث القمم والقيعان الدوارة عندما يتحرك السعر بشكل جانبي أو على وشك البدء بالانعكاس.

وبالنسبة للتنبؤ بالانعكاسات فإن الطبيعة الشائعة للقمم والقيعان الدوارة تجعل الانعكاس محتمل ولكن التأكيد مطلوب في الشمعة التالية للنموذج ولكن حتى مع التأكيد لا يوجد ضمان بأن السعر سيستمر في الاتجاه الجديد طويلا لذا يجب دراسة الأهداف جيدا.

كما يمكن أن يتسبب التداول باستخدام نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms أيضًا في حدوث بعض المشكلات نظرًا لأن الشمعة يمكن أن تكون كبيرة جدًا من الأعلى إلى الأدنى فإذا جاء التأكيد بعد نموذج وتم أخذ صفقة فإن وضع وقف الخسارة كبير جدا من أعلى أو أدنى من ظلال النموذج قد يؤدي إلى مخاطرة كبيرة لا تبرر الأرباح المحتملة.

يتشكل نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms عندما يدفع المشترون السعر لأعلى خلال فترة زمنية معينة ويقوم البائعون بدفع السعر للأسفل خلال نفس الفترة الزمنية ولكن في النهاية سعر الإغلاق يكون قريبًا جدًا من سعر الافتتاح وبعد تقدم أو انخفاض قوي في السعر يمكن أن يشير نموذج القيعان والقمم الدوارة Spinning Tops and Bottoms إلى انعكاس محتمل للسعر إذا أكدت الشمعة التالية الانعكاس.

اقرأ المزيد:

- افضل انواع الشموع اليابانية

- نماذج الشموع اليابانية | أشهر 14 نموذجًا عاكسًا للاتجاه

- شرح أفضل 9 نماذج لإحتراف الشموع اليابانية في التداول

الأسئلة الشائعة:

كيف احدد القمه والقاع؟

تحديد القمم والقيعان على الرسم البياني، يمكن اتباع الخطوات التالية:

1- تحديد الفترة الزمنية المراد تحليلها على الرسم البياني. 2- البحث عن الأسعار الأعلى في فترة الزمنية المختارة، ويمكن تحديدها بالنظر إلى القمم الأعلى في الرسم البياني. 3- البحث عن الأسعار الأدنى في فترة الزمنية المحددة، ويمكن تحديدها بالنظر إلى القيعان الأدنى في الرسم البياني. 4- وضع خطوط الترند المستخدمة لتمثيل الاتجاهات الصعودية أو الهبوطية في الأسعار، وذلك بتوصيل القمم العليا للأسعار عندما يكون الاتجاه صعوديًا، أو توصيل القيعان الأدنى للأسعار عندما يكون الاتجاه نزوليًا.

يمكن استخدام هذه الخطوط لتحديد مستويات الدعم والمقاومة، وتوقع اتجاه حركة الأسعار في المستقبل.

كيف تحديد قاع السهم؟

لتحديد القاع في السهم على الرسم البياني، يمكن اتباع الخطوات التالية:

1- تحديد الفترة الزمنية المراد تحليلها على الرسم البياني. 2- البحث عن الأسعار الأدنى في فترة الزمنية المحددة، ويمكن تحديدها بالنظر إلى القيعان الأدنى في الرسم البياني. 3- وضع خطوط الترند المستخدمة لتمثيل الاتجاهات الصعودية أو الهبوطية في الأسعار، وذلك بتوصيل القيعان الأدنى للأسعار عندما يكون الاتجاه نزوليًا.

يمكن استخدام هذه الخطوط لتحديد مستويات الدعم والمقاومة، وتوقع اتجاه حركة الأسعار في المستقبل.

كما يمكن استخدام مؤشرات فنية مختلفة مثل مؤشر الزخم ومؤشر القوة النسبية ومؤشر MACD لتحديد القاع والقمة، وتحديد اتجاه السهم في الأيام القادمة.

ومن الجدير بالذكر أن تحديد مستوى القاع يعني العثور على نقطة الدعم الأدنى في السهم، وهو المستوى الذي يقاوم خسائر السهم وينبه إلى فرص الشراء.

ما هي الشمعة الانعكاسية؟

الشمعة الانعكاسية (Reversal Candlestick) هي نوع من الشموع اليابانية التي تشير إلى انعكاس توجهات السوق. وتحدث هذه الشموع عندما تتغير الاتجاه السائد للسوق، من اتجاه صعودي إلى اتجاه هابط أو العكس بشكل مفاجئ، وعادة ما تأتي في نهاية الاتجاه الحالي.

وتتميز الشموع الانعكاسية بأن لديها جسم طويل وظلال طويلة، ويكون لون جسم الشمعة مختلفًا عن الاتجاه السابق للسوق. وهناك عدة أنواع من الشموع الانعكاسية، بما في ذلك الشموع الانعكاسية المعترف بها عالميًا مثل “شمعة الرأس والكتفين” و”شمعة هامر” (Hammer) و”شمعة جني الأرباح” (Profit-Taking Candle) و”شمعة التداول الجانبي” (Doji) وغيرها.

تستخدم الشموع الانعكاسية في التحليل الفني كأداة لتحديد نقاط الدخول والخروج في السوق، حيث يتم الدخول في السوق عندما يظهر الشمعة الانعكاسية التي تشير إلى انعكاس اتجاه السوق.

ما هي القمم والقيعان؟

القمم والقيعان هي مصطلحات تستخدم في التحليل الفني للأسهم والأسواق المالية، وتشير إلى أعلى نقطة وأدنى نقطة بالترتيب في الاتجاه الصعودي والهابط الذي يتبعه السعر.

يتم تحديد القمم عندما يصل السعر إلى أعلى نقطة في الاتجاه الصعودي، ويكون بعدها هناك تراجع في السعر. وتستخدم القمم كمستوى مقاومة إذا تم كسرها في الاتجاه الصعودي، فقد يشير ذلك إلى اتجاه صعودي جديد.

أما القيعان فيتم تحديدها عندما يصل السعر إلى أدنى نقطة في الاتجاه الهابط، ويكون بعدها هناك ارتفاع في السعر. وتستخدم القيعان كمستوى دعم إذا تم كسرها في الاتجاه الهابط، فقد يشير ذلك إلى اتجاه هابط جديد.

وتستخدم هذه المصطلحات ومستويات الدعم والمقاومة المستخدمة لتحديد القمم والقيعان في التحليل الفني للأسواق، وذلك لتوقع حركة السعر في المستقبل واتخاذ القرارات المناسبة بشأن التداول.