ما هي نماذج الهارمونيك بالتداول؟

نماذج الهارمونيك بدايتها مع جارتلي في عام 1932 في كتابه “الأرباح في سوق الأسهم”، قام لاري بيسافينتو بتحسين هذا النموذج من خلال نسب فيبوناتشي ووضع قواعد حول كيفية التداول على نموذج جارتلي في كتابه “نسب فيبوناتشي والتعرف على النماذج”.

هناك عددًا قليلًا من المؤلفين الآخرين الذين طوروا النماذج بعد ذلك، ولكن أفضل تطوير علمي كان بواسطة سكوت كارني في كتابه “التداول التوافقي” والذي فيه شرح نماذج الهارمونيك بشكل جيد.

ابتكر سكوت كارني أيضًا أنماطًا مثل الجارتلي و الكراب و الخفاش و نموذج القرش و نموذج 5-0 وأضاف عمق المعرفة الحقيقي لقواعد التداول الخاصة بهم، وأيضًا إدارة المخاطر الخاصة بهم.

نماذج الهامونيك بالتداول هي تلك التي تأخذ أنماط الأسعار الهندسية إلى المستوى التالي من خلال استخدام أرقام فيبوناتشي لتحديد نقاط تحول دقيقة، على عكس طرق التداول الأخرى الأكثر شيوعًا، يحاول التداول باستخدام نماذج الهارمونيك التنبؤ بالحركات المستقبلية، وفي هذا المقال نلقي نظرة على بعض الأمثلة عن كيفية استخدام نماذج الهارمونيك لتداول العملات في سوق الفوركس.

نسب فيبوناتشي و نماذج الهارمونيك

نسب فيبوناتشي تعمل بشكل جيد مع أي سوق وعلى أي مخطط زمني، تتمثل الفكرة الأساسية لاستخدام هذه النسب في نماذج الهارمونيك لتحديد منطقة الانعكاس، تستخدم هذه النماذج نسب فيبوناتشي على نطاق واسع.

و نموذج جارتلي هو نموذج مخطط هارمونيك ويعتمد على أرقام ونسب فيبوناتشي كي يساعد المتداولين على تحديد ارتفاعات وانخفاضات رد فعل الأسعار . ففي كتاب “الأرباح في سوق الأسهم” وضع HM Gartley الأساس لنماذج مخططات الهارمونيك في عام 1935م . ونمط جارتلي هو أكثر نماذج الرسم البياني للهارمونيك استخدامًا. حيث طبق لاري بيسافينتو لاحقًا نسب فيبوناتشي على النموذج الموجود في كتابه نسب فيبوناتشي مع التعرف على الأنماط والنماذج .

و نماذج الهارمونيك باستخدام نسب فيبوناتشي، توفر شكل عام للنموذج و محدد مما يعطي فرصه فريدة للمتداولين، يضيف هذا العامل ميزة للمتداولين حيث تعطي تقديم معلومات جديرة بالثقة بشأن الدخول والأهداف، ووقف الخسارة.

نماذج الهارمونيك

- نموذج AB=CD

- نموذج جارتلي Gartley Pattern

- نموذج القرش Shark Pattern

- نموذج الفراشة Butterfly Pattern

- نموذج الكراب Crab Pattern

- نموذج الخفاش Bat Pattern

- نموذج 123

مزايا وعيوب نماذج الهارمونيك

المزايا

- تقديم التوقعات المستقبلية.

- متكررة، وموثوقة وتنتج توقعات عالية الاحتمال.

- مؤشرات أخرى مثل: (CCI ، RSI ، MACD ، ..) يمكن استخدامها لتأكيد الدخول.

- العمل في جميع الأطر الزمنية وجميع أدوات السوق.

- قواعد التداول موحدة نسبيًا باستخدام نسب فيبوناتشي.

العيوب

- معقدة نوعًا مًا.

- قد تجد صعوبة في تحديد مناطق الانعكاس في أغلب النماذج.

- ينشأ التعقيد عندما تتشكل النماذج المتعارضة على الفريمات الزمنية الأخرى.

تحديد نماذج الهارمونيك

قد يكون من الصعب تحديد نماذج الهارمونيك بالعين المجردة، ولكن بمجرد أن يفهم المتداول بنية النموذج يمكن رصدها بسهولة نسبيًا بواسطة نسب فيبوناتشي.

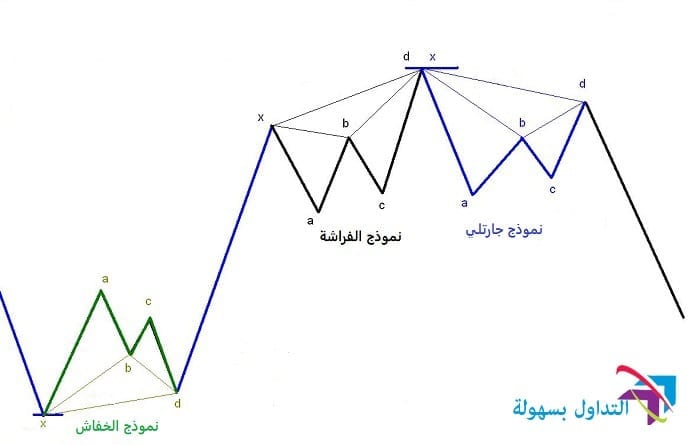

نماذج الهارمونيك الأساسية هي نماذج من 5 نقاط (X ، A ، B ، C ، D) مثل ( نموذج جارتلي Gartley و نموذج الفراشة Butterfly ونموذج الكراب Crab، ونموذج الخفاش Bat، والقرش Shark، ونموذج سايفر Cypher).

تتشكل النماذج في هياكل على شكل “M” أو “W” و جميع نماذج الهارمونيك المكونة من (X ، A ، B ، C ، D) مثل (Gartley، Butterfly، Crab، Bat، Shark، Cypher) لها مبادئ وهياكل متشابهة.

توجد بعض المؤشرات التي تقوم بتحديد نماذج التداول التوافقي على الرسم البياني ويوجد العديد منها في موقعنا التداول بسهولة ، ولكن في الحقيقة نرى لهذه المؤشرات الكثير من الأخطاء ، لذلك لا يمكن الاعتماد عليها بشكل كامل، ويفضل ان تقوم باستخراجها بنفسك، حتى تتجنب الوقوع في أي خطأ محتمل بقدر المستطاع.

أشهر نماذج الهارمونيك

هناك مجموعة متنوعة من نماذج الهارمونيك، على الرغم من أن هناك أربعة نماذج تبدو أكثر شيوعًا، وهذه هي النماذج هي Gartley و Butterfly و Bat و Crab.

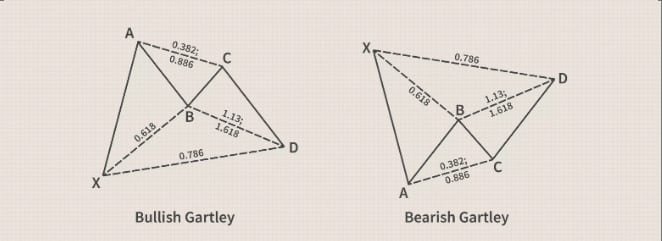

جارتلي Gartley

تم نشر Gartley في الأصل من قبل HM Gartley في كتابه “الأرباح في سوق الأسهم”، وأضاف سكوت كارني مستويات فيبوناتشي لاحقًا في كتابه The Harmonic Trader، هذه الرسوم التي تظهر أدناه مأخوذة من هذا الكتاب، وعلى مر السنين، توصل بعض المتداولين الآخرين إلى بعض النسب الشائعة الأخرى.

و النموذج الصاعد غالبًا ما يحقق الاتجاه في وقت مبكر، وأنها علامة على أن الموجات التصحيحية انتهت والحركة الصعودية ستبدأ بعد ذلك بعد نقطة D، وجميع النماذج قد تأتي في سياق اتجاه أوسع .

أما عن كيفية قراءة الرسم البياني لنموذج الهارمونيك فسوف نستخدم المثال الصاعد أعلاه، ويتحرك السعر صعودًا إلى A ، ثم يقوم بالتصحيح ويكون B هو ارتداد للموجةA. فيتحرك السعر صعودًا عبر BC وهو تصحيح من AB. وتكون الحركة التالية للأسفل عبر CD ، وهي امتداد من AB. والنقطة D هي تصحيح لـ XA.

كما تُعرف المنطقة عند D باسم منطقة الانعكاس المحتملة، فهذا هو المكان الذي يمكن فيه الدخول في صفقات شراء، على الرغم من تشجيع انتظار بعض التأكيد على بدء السعر في الارتفاع، فلا يتم وضع وقف الخسارة بعيدًا عن نقطة الدخول، وبالنسبة للنموذج الهبوطي ، تطلع إلى البيع على المكشوف بالقرب من D، مع وقف الخسارة ليس أعلى بكثير.

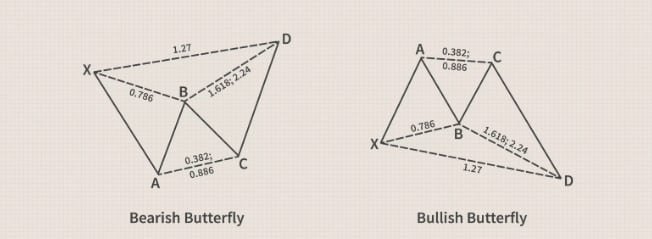

الفراشةButterfly

يختلف نمط الفراشة عن نموذج جاترلي في أن الفراشة لها النقطة D التي تمتد إلى ما بعد النقطة X. كما هو في الرسم أدناه.

هنا سنلقي نظرة على المثال الهابط حيث ينخفض السعر إلى A. الموجة الصاعدة AB هي تصحيح لـ XA. BC هو تصحيح من AB . CD هو امتداد من AB. D عند امتداد لموجة D ، XA هي منطقة للنظر في فرصة قصيرة للتجارة، على الرغم من أنه يجب أن تنتظر بعض التأكيد بسعر يبدأ في الانخفاض، ثم ضع أمر إيقاف الخسارة في مكان ليس بعيدًا عن نقطة الدخول.

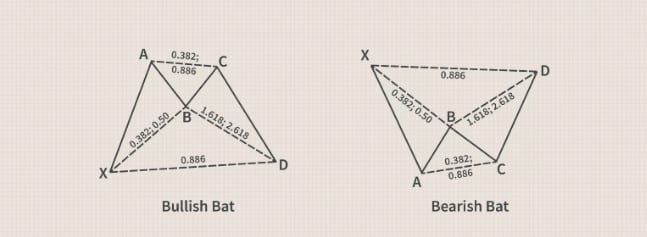

الخفاش Bat

يشبه نمط الخفاش مظهر جارتلي، لكن ليس بنفس القياس، وفيما يلي أدناه مثال لذلك.

لنلق نظرة على المثال الصاعدأعلاه. نرى أن هناك ارتفاعًا عبر XA. ثم يعود B إلى XA. يرتد BC إلى AB. CD هو امتداد من AB. D عند مستوى تصحيح من XA . D هي المنطقة التي يجب البحث عنها لفترة طويلة ، فعلى الرغم من الانتظار حتى يبدأ السعر في الارتفاع قبل القيام بالتداول، ويمكن وضع وقف الخسارة في مكان ليس بعيدًا عن نقطة الدخول، وبالنسبة للنموذج الهابط ، انتظر فرصة البيع بالقرب من D ، مع وقف الخسارة في مكان ليس بعيدًا عن نقطة الدخول.

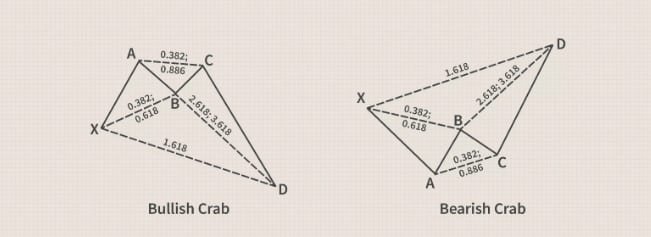

السلطعون Crab

يعتبر كارني أن السلطعون هو أحد أكثر نماذج الهارمونيك دقة، حيث يوفر انعكاسات قريبة للغاية مما تشير إليه أرقام فيبوناتشي. فهذا النموذج مشابه للفراشة ، لكنه مختلف في المقياس.

في نموذج فني صاعد أعلاه، النقطة B انسحاب من XA. وسيصحح BC إلى AB. يمتد CD إلى AB. النقطة D هي امتداد لـ XA. خذ صفقات شراء بالقرب من D ، مع وقف الخسارة ليس أقل من ذلك بكثير ، وبالنسبة للنموذج الهابط، ادخل صفقة بيع بالقرب من D مع وقف الخسارة في مكان ليس بعيدًا عن ذلك.

طريقة استخدام نماذج الهارمونيك في التداول

في النهاية نماذج الهارمونيك أو أنماط الأسعار التوافقية هي تلك التي تأخذ أنماط الأسعار الهندسية إلى مستوى مختلف من خلال استخدام أرقام فيبوناتشي لتحديد نقاط تحول دقيقة ودخول صفقات بدون انعكاس على عكس طرق التداول الأخرى الأكثر شيوعًا كما يحاول التداول التوافقي التنبؤ بالحركات المستقبلية بدقة وفي التالي أهم النقاط التي تميزه:

- يوفر كل نمط منطقة انعكاس محتملة (PRZ) ، وليس بالضرورة سعرًا محددًا، ويرجع ذلك إلى أن هناك إسقاطين مختلفين يتشكلان من النقطة D.

- فإذا كانت جميع المستويات المتوقعة قريبة من بعضها، فيمكن للمتداول الدخول في مركز تداول في تلك المنطقة. وإذا كانت منطقة الإسقاط منتشرة، على سبيل المثال على الرسوم البيانية طويلة المدى حيث قد تكون المستويات متباعدة بمقدار 50 نقطة أو أكثر ، فابحث عن بعض التأكيد الآخر على تحرك السعر في الاتجاه المتوقع.

- يمكن أيضًا وضع وقف الخسارة خارج النطاق الأبعد عن نقطة البداية. هذا يعني أنه من غير المرجح أن يتم الوصول إلى وقف الخسارة ما لم يبطل النمط نفسه عن طريق التحرك خلافًا للنموذج.

- أخيرًا.. نماذج الهارمونيك في التداول هو طريقة دقيقة ورياضية للتداول، ولكنه يتطلب الصبر والممارسة والكثير من الدراسات لإتقان النماذج، والقياسات الأساسية فهي ليست سوى البداية. فالحركات التي لا تتوافق مع قياسات النماذج الصحيحة تبطل النموذج ويمكن أن تقود التجار إلى الخسارة.

- وتعتبر أنماط Gartley، و butterfly، و bat و crab هي الأنماط الأكثر شهرة التي يراقبها التجار، حيث يتم إجراء عمليات الدخول في منطقة الانعكاس المحتملة عندما يشير تأكيد السعر إلى انعكاس ، ويتم وضع وقف الخسائر أسفل نقطة دخول طويلة أو أعلى نقطة دخول قصيرة ، أو بدلاً من ذلك خارج النطاق الأبعد للنموذج.

- على الرغم من اختلافها من حيث نسب طولها ومواقع النقاط (X ، A ، B ، C ، D) ، بمجرد فهم نموذج واحد ، سيكون من السهل نسبيًا فهم الآخرين.

- قد يساعد المتداولين مؤشر نموذج جارتلي التلقائي علي الشارت تحديد هذه النماذج الاخري، بدلاً من استخدام العين المجردة للعثور على الأنماط أو فرضها.

- وفي نهاية المقالة، يمكن القول أن نماذج الهارمونيك تعتبر من التداولات المربحة، قد تواجه في البداية بعض الصعوبات في تحديد النموذج الصحيح، لكن مع الوقت والتدريب ستجد نفسك تقوم بذلك بسهولة، تأكد جيدًا من قياسات النماذج، ولا تحاول أبدًا التداول على نموذج لا يتوافق مع القياسات الخاص به لأن الأمر سينتهي بك إلى الخسارة.

- النماذج الأشهر والأكثر استخدامًا من قبل جمهور المتداولين هي: نموذج الجارتلي Gartley، ونموذج الفراشة Butterfly ونموذج الخفاش Bat.

الأسئلة الشائعة:

هل نماذج الهارمونيك كافية لتداول آمن؟

لا ليست كافية، فبالرغم من أن نماذج الهارمونيك أداة تحليل دقيقة، إلا أنها ليست كافة لاتخاذ القرار بشأن فتح وإغلاق المراكز،و يظل الخطأ احتمال قائم عند استخدامها دون الاعتماد على أكثر من أداة للتحليل.

ما هي نظرية أرقام فيبوناتشي؟

هي عبارة عن متتالية يظهر فيها الحد ثالث مجموع الحدين الأول والثاني، مثل 1 ، 1 ، 2 ، 3 ، 5 ، 8 ، 13 ، 21 ، وترتبط هذه النظرية ينموذج الهارمونيك لتحديد أهم نقاط المقاومة والدعم، والتنبؤ بحركة السهم المستقبلية.

ما هو نموذج ABCD ؟

نمط ABCD هو نمط مخطط نستخدمه في تحديد إعدادات التجارة الطويلة المحتملة. كما نستخدم هذا النمط بشكل عام خلال اليوم ، ومع ذلك ، يمكن تطبيقه على أطر زمنية مختلفة. يتميز النمط بارتفاع قمة أولي (A) يصل خلاله سعر السهم إلى أعلى مستوى خلال اليوم.

ما هو نموذج هارمونيك؟

أنماط الهارمونيك هي أنماط رسم بياني تشكل جزءًا من استراتيجية التداول – ويمكن أن تساعد المتداولين على تحديد اتجاهات الأسعار من خلال التنبؤ بحركات السوق المستقبلية. حيث يقومون بإنشاء أنماط أسعار هندسية باستخدام أرقام فيبوناتشي لتحديد التغيرات المحتملة في الأسعار أو انعكاسات الاتجاه.

كم عدد نماذج الهارمونيك؟

الأنماط التوافقية الأساسية هي 5 أنماط من (Gartley و Butterfly و Crab و Bat و Shark و Cypher) . تحتوي هذه الأنماط على أنماط مكونة من 3 نقاط (ABC) أو 4 نقاط (ABCD). وتعني جميع تقلبات الأسعار بين هذه النقاط مترابطة ولها نسب توافقية تعتمد على فيبوناتشي.